Jest sposób, by otrzymać całkiem darmową pożyczkę. Właściwie „otrzymać” to złe słowo.

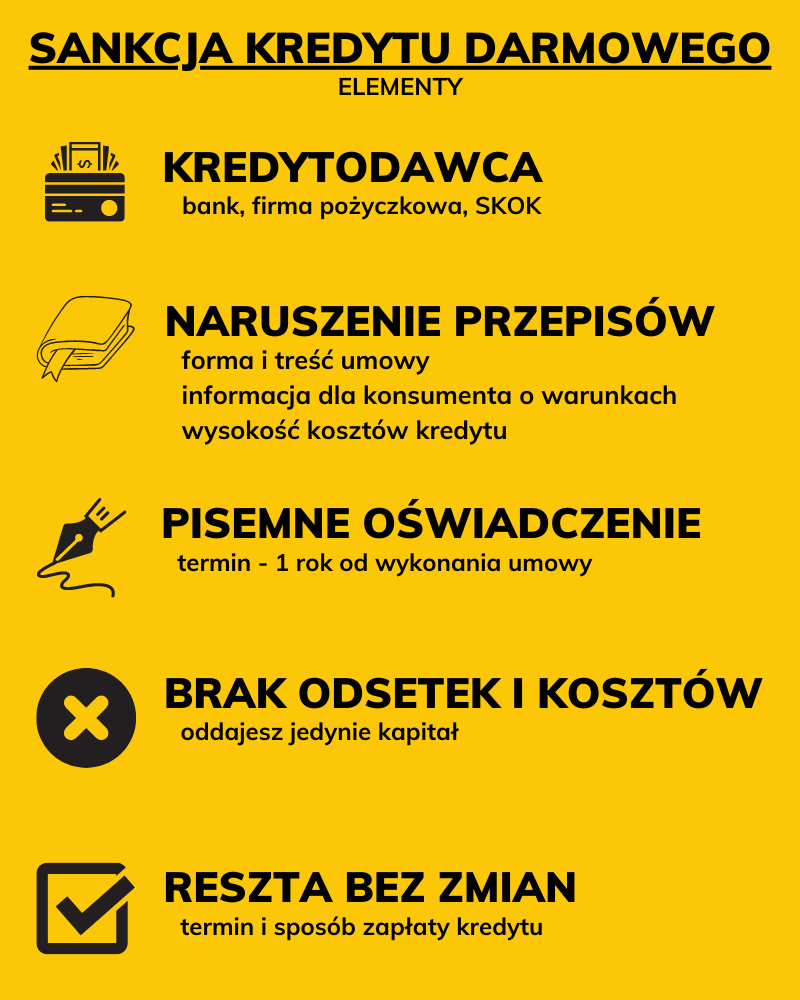

Chodzi o sytuację, w której firma udzielająca pożyczki czy kredytu, popełnia błąd. Ty wysyłasz pismo ze stosownym oświadczeniem. Koniec, kropka? Nic bardziej mylnego! Sankcja kredytu darmowego to bardzo niejasne narzędzie prawne. Kłopot z nim mają zarówno kredytodawcy, jak i konsumenci.

Wydaje mi się, że w sieci krąży sporo sprzecznych wersji. Co może dać Ci to narzędzie i na jakim etapie.

Zmierzę się zatem z tematem. Ustalę, jak działa sankcja kredytu darmowego? Dla kogo ją polecam. Artykuł dla wszystkich, którzy mają kredyty i pożyczki. Nawet jeżeli nie wpadli w żadną zaległość.

Mam dla Ciebie również kalkulator zgodności kosztów pożyczki z ustawą.

Sprawdź! Może Twoja pożyczka też stanie się darmowa.

Czym jest sankcja kredytu darmowego? Dlaczego ją wprowadzono?

Przepis znajdziemy w ustawie o kredycie konsumenckim.

To ustawa, która mówi o:

- zasadach i trybie zawierania umów o kredyt konsumencki (kto by się spodziewał! 🙂 ),

- obowiązkach informacyjnych kredytodawcy i pośrednika,

- obowiązkach stron umowy oraz pośrednika,

- sankcjach dla kredytodawcy.

Szczególnie interesuje nas przepis znajdujący się w art. 45 ust. 1 oraz 5.

-

art. 45. ustawy o kredycie konsumenckim

ust. 1. W przypadku naruszenia przez kredytodawcę art. 29 ust. 1, art. 30 ust. 1 pkt 1–8, 10, 11, 14–17, art. 31–33, art. 33a i art. 36a–36c konsument, po złożeniu kredytodawcy pisemnego oświadczenia, zwraca kredyt bez odsetek i innych kosztów kredytu należnych kredytodawcy w terminie i w sposób ustalony w umowie.

[...]

ust. 5. Uprawnienie, o którym mowa w ust. 1, wygasa po upływie roku od dnia wykonania umowy.

Proste i logiczne, prawda?…

Tak, wiem. Można dostać oczopląsu od tych wszystkich liczb.

Coś jednak wiemy. Sankcja kredytu darmowego jest narzędziem do spłacenia samego kapitału pożyczki. Bez jakichkolwiek kosztów.

Cała wspomniana ustawa ma za zadanie regulować rynek udzielania kredytów (części z nich). Państwo wychodzi z założenia, że konsument jest słabszą stroną rynku. Należy go chronić.

Z jednej strony mamy zwykłego Kowalskiego. Ma dostać pełny i klarowny obraz umowy, jaką będzie zawierał. Z drugiej profesjonalną firmę, która ponosi odpowiedzialność za swoje działania.

Płaci ten, kto popełnił błąd. Umowa staje się nieodpłatna. Z drobnymi wyjątkami, o których później.

Wymiar kary.

Sankcja kredytu darmowego ma dwa wymiary:

1. Prewencyjny (przed podpisaniem) – zmusza firmy do tworzenia umów, które będą zgodne z założeniami ustawy.

Szablon umowy ma być czytelny i kompletny.

2. Następczy (po podpisaniu) – uprawnia do uniknięcia kosztów, które nie były jasno przedstawione

Konkretna umowa ma być zrozumiała dla Kowalskiego.

Wygląda na to, że przepis jest sprytnie i dobrze wymyślony. Konsument ma w swoim ręku narzędzie, które pozwala mu „ukarać” swojego pożyczkodawcę. Ma to sens, bo oddaje uprawnienie w ręce najbardziej zainteresowanego.

Oczywiście UOKiK czy organy ścigania mogą reagować na praktyki nierzetelnych firm. Jednak umówmy się… najczęściej nie zrobią tego skutecznie. Zwłaszcza w indywidualnej sprawie.

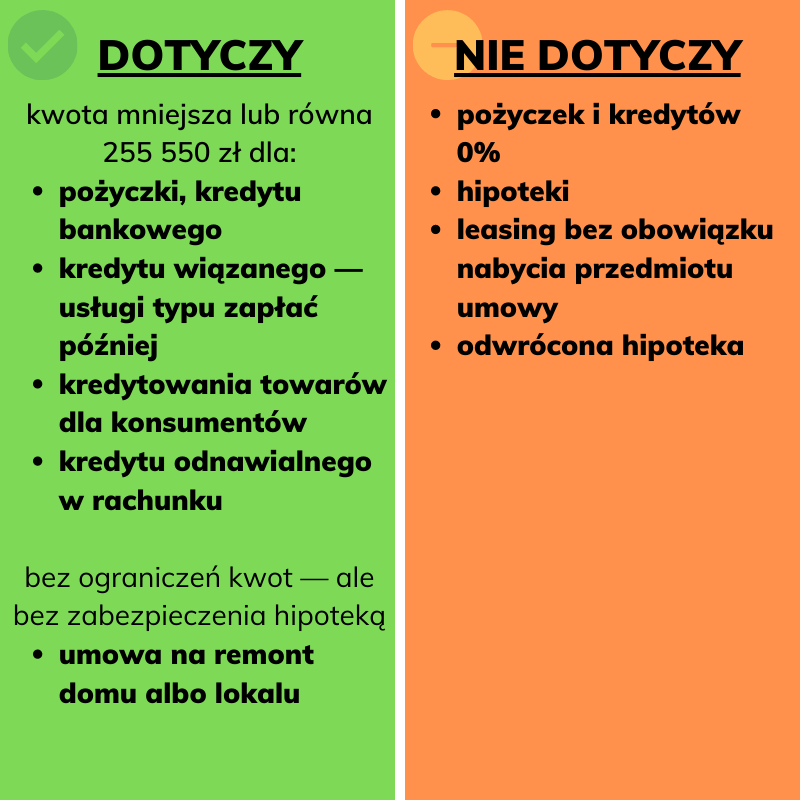

W jakich umowach działa sankcja kredytu darmowego?

Przepisy ustawy nie działają niestety dla wszystkich typów kredytów. Poniżej zestawienie:

Kiedy konsument może powołać się na sankcję kredytu darmowego?

Pójdźmy o krok dalej. Na czym musi polegać błąd kredytodawcy? Jak widzieliście na początku, opcji w przepisie jest całe mnóstwo. Można podzielić je na trzy grupy.

Forma zawarcia [art. 29 ust. 1].

Nawiązana przez Ciebie umowa musi mieć formę pisemną.

Może być to:

- dokument podpisany przez obie strony (a właściwie dwa, dla każdej ze stron)

- dwa odrębne dokumenty z podpisami stron — trzeba się nimi wymienić

- dokument elektroniczny opatrzony podpisami elektronicznymi

- dokument elektroniczny zapisany na trwałym nośniku

-

Uwaga

Żeby było zabawniej, w tym miejscu w ustawie jest ewidentny błąd. Nie jest przewidziana forma dokumentowa (elektronicznie, bez podpisów).

W dosłownym brzmieniu ustawy wszystkie pożyczki zawarte przez internet byłyby obarczone wadą. Dopiero patrząc na treść innych przepisów oraz prawa unijnego można stwierdzić, że są prawidłowe.

Trwały nośnik za UOKiK

- materiał (np. papier, płyta CD/DVD, pen drive, karta pamięci, dysk twardy) lub narzędzie (e-mail zapisany na twardym dysku)

Trwały nośnik:

- ma umożliwić odczytanie treści w niezmienionej formie

- być ciągle dostępny dla konsumenta (np. w celu weryfikacji zapisów)

Nie spełnia tego strona internetowa! — kredytodawca może zmieniać jej treść dowolnie. Więcej informacji znajdziesz również tu.

Jedno ważne zastrzeżenie dotyczące trwałego nośnika. To kredytodawca musi udowodnić, że Ci go dostarczył. Zastanów się, czy umowa wysłana mailem musiała do Ciebie dojść? Co jeżeli miałeś przepełnioną skrzynkę? Jak to udowodnić? To wcale nie jest proste, a przecież tworzy sankcję kredytu darmowego. Kredytodawca może przedłożyć dowód wysłania ze swojego serwera pocztowego. Potwierdzić odbiór wcale nie jest łatwo.

Co ciekawe, artykuł 29 ust 3. nakazuje ogólną jednoznaczność i klarowność sporządzonej umowy. Mimo tego, tej przyczyny sankcja kredytu darmowego już nie obejmuje.

Informacja.

- art. 30 ust. 1 pkt 1–8, 10, 11, 14–17

- art. 31, 32, 33

Tu się zaczyna prawdziwa zabawa…

Nie chcę, żebyś nauczył się tych punktów na pamięć. Postaram się zaznaczyć Ci miejsca, w których najłatwiej znaleźć błąd w umowie. Może to zwiększy Twój zapał do wertowania swoich umów.

Umowa kredytu konsumenckiego musi zawierać takie informacje, jak:

- dane konsumenta, kredytodawcy i pośrednika kredytowego

- rodzaj kredytu i czasu obowiązywania umowy

- całkowitą kwotę kredytu

- termin i sposób wypłaty

- stopa oprocentowania kredytu — w tym warunki stosowania, zmiany, odwołanie do stopy referencyjnej; musi być kompleksowo, jeżeli są różne oprocentowania

- rzeczywistą stopę oprocentowania oraz całkowitą kwotę do zapłaty (z precyzyjnym wyliczeniem założeń)

- zasady i terminy spłaty kredytu — w tym kolejność zaliczania rat; informację o prawie do żądania harmonogramu,

- inne koszty, które ponosi konsument — opłaty za prowadzenie rachunków, prowizje, marże, ubezpieczenia + warunki ich zmiany

- roczna stopa oprocentowania należności przeterminowanych + warunki jej zmiany; inne opłaty z tytułu zaległości

- sposób zabezpieczenia i ubezpieczenia spłaty kredytu (jeżeli dotyczy)

- termin, sposób i skutki odstąpienia konsumenta od umowy; obowiązek zwrotu kredytu i odsetek + kwota odsetek należnych w stosunku dziennym;

- spłata kredytu przed terminem + procedura

- prowizja dla kredytodawcy z tytułu wcześniejszej spłaty kredytu + sposób ustalania (jeżeli dotyczy)

dla kredytu wiązanego/ z odroczoną płatnością

- opisu towaru lub usługi + cena

dla kredytu w rachunku

- limit kredytu;

- całkowity koszt kredytu;

- informacja o możliwości żądania spłaty pełnej kwoty w każdej chwili

dla kredytu przewidującego odroczenie lub zmianę sposobu spłaty

- opisu towaru, lub usługi + cena

Gdzie te informacje powinny być wpisane?

Po pierwsze — nie muszą być wpisane w samą umowę. To co prawda wygodne (?) dla konsumenta. Powoduje jednak konieczność powtarzania tych samych treści w każdej umowie. Umowa może zatem w precyzyjny sposób odnosić się do innych dokumentów. Chodzi o regulaminy, ogólne warunki umów itd. Dotyczą ich te same zasady, co umowy. Muszą być zatem udostępnione na trwałym nośniku.

Po drugie informacja, jaka jest przekazywana, musi być rzetelna i prawidłowa. Zatem jeżeli:

- kredytodawca się pomyli

- źle postawi przecinek w liczbie

- zrobi inną oczywistą omyłkę pisarską,

To on jest obciążony sankcją kredytu darmowego. Ty jako konsument masz mieć wszystko czarno na białym. Nie masz obowiązku zastanawiać się, czy to tak ma wyglądać, czy ktoś zrobił błąd.

Koszty kredytu [art. 33a + art. 36a–36c]

Punkt trzeci odnosi się do samych kosztów. Czyli tego, na czym zarabia firma udzielająca kredytów. Rozłóżmy to na czynniki pierwsze.

Po pierwsze suma kosztów:

- suma opłat za opóźnienie + odsetek za opóźnienie -> nie może przekraczać kwoty odsetek maksymalnych za opóźnienie.

Kredytodawca nie może brać za opóźnienie więcej niż odsetki maksymalne. Wysokość opłat spada automatycznie do tego poziomu. Na dodatek złożenie oświadczenia o sankcji kredytu darmowego usuwa wszystkie inne opłaty.

Po drugie, maksymalne pozaodsetkowe koszty kredytu muszą być zgodne ze wzorem z ustawy. Dotyczy to takich pozycji w umowie jak prowizja czy marża.

WZÓR

MPKK ≤ (K × 25%) + (K × n/R × 30%)

w którym poszczególne symbole oznaczają:

- MPKK – maksymalną wysokość pozaodsetkowych kosztów kredytu,

- K – całkowitą kwotę kredytu,

- n – okres spłaty wyrażony w dniach,

- R – liczbę dni w roku

Zatem podobnie jak wcześniej. Wyższe koszty są nienależne, a dodatkowo obarczone sankcją kredytu darmowego.

-

Kalkulator

Na dole artykułu udostępniam Wam kalkulator, który pozwoli to łatwo obliczyć.

Kliknij tu, by przejść.

PRZEPISY CZASOWE

W Tarczy 1.0 wprowadzono zmiany, które dotyczą wysokości maksymalnych kosztów pozaodsetkowych:

- dla pożyczek do 30 dni — maksymalnie 5%

MPKK ≤ K × 5%

- dla pożyczek powyżej 30 dni – od 15% do maksymalnie 21% w okresie rocznym.

MPKK ≤ (K × 15%) + (K × n/R × 6%)

Cała kwota dla kredytu nie może przekroczyć 45%. Niezależnie od długości trwania umowy.

Przepisy dotyczą nowych pożyczek, wziętych po 31.03.2020 i obowiązują przez 365 dni.

Po trzecie zapisy specjalne.

Dotyczą:

- odroczenia spłaty zadłużenia wynikającego z kredytu konsumenckiego

- udzielania kolejnych pożyczek w terminie 120 dni od pierwszej z nich.

Chodzi o to, żeby kredytodawcy nie wciągali konsumentów w pętlę zadłużenia. Jeżeli naruszają te przepisy — po raz kolejny narażają się na brak zarobku.

Kiedy i w jakiej formie muszę złożyć oświadczenie o sankcji kredytu darmowego?

Jak to zrobić, by nie dać im zarobić? Wracamy do art. 45 ustawy. Ten przyznaje Ci uprawnienie do złożenia pisemnego oświadczenia kredytodawcy.

Treść oświadczenia nie została w żaden sposób skonkretyzowana. Powinieneś zatem skierować oświadczenie zawierające co najmniej:

- Twoje dane

- adres kredytodawcy

- wskazanie, jakiej umowy dotyczy oświadczenie

- wskazanie, jakiego naruszenia się dopatrzyliśmy w umowie

- wskazać kwotę roszczenia i wyznaczyć termin na zwrot środków, jeżeli już spłaciliśmy całość pożyczki + podać numer konta

Nagłówek pisma nie będzie miał znaczenia dla jego ważności. Dla porządku warto zatytułować je

„Oświadczenie o skorzystaniu z sankcji kredytu darmowego na podstawie art. 45 ustawy o kredycie konsumenckim”.

Ustawa wskazuje formę pisemną tego oświadczenia. Jednak nie zastrzega nieważności czynności dokonanej w innej formie.

Idealnie będzie, jeżeli wyślemy pismo polecone. Nic nie stoi jednak na przeszkodzie, by wysłać skan podpisanego pisma e-mailem. Musimy pamiętać tylko o zdobyciu potwierdzenia odbioru wiadomości. Będzie nam to niezbędne jako dowód.

-

Porada

Jak skutecznie pozyskać potwierdzenie odbioru wiadomości przez wierzyciela? Dowiedz się z artykułu:

Czy mogę nagrywać rozmowę z windykatorem? Poradnik, jak robić to z głową.

Na złożenie oświadczenia mamy rok od momentu wykonania umowy. Czyli rok od spłaty ostatniej raty. Nie ma znaczenia, czy dokonaliśmy tego zgodnie z harmonogramem.

Ciekawe jest zagadnienie, co jeżeli nie wykonaliśmy zobowiązania (nie spłaciliśmy całości). Zgodnie z orzeczeniami sądów wtedy w ogóle nie dochodzi do konsumpcji umowy — możemy złożyć oświadczenie nawet w toku procesu sądowego.

Chciałbyś skorzystać z sankcji kredytu darmowego? Nie wiesz jak to zrobić? Nie umiesz ocenić, czy w ogóle masz do tego podstawy?

Zgłoś się do mnie. Pomogę Ci przeanalizować sytuację.

Co powoduje złożenie pisma z sankcją?

Aż chciałoby się napisać, że nic… 🙂

Jednak powoduje. Przynajmniej na papierze. Nasza umowa nadal obowiązuje, a pożyczka staje się darmowa. Nie płacimy prowizji, marży i odsetek kapitałowych. Stosunek wierzyciel-dłużnik jest utrzymany, ale zmienia się w bezpłatny. My nie musimy szukać innego kredytu. Kredytodawca nie zarabia ani złotówki.

Co ważne, nieodpłatność nie obejmuje kosztów ustanowienia zabezpieczenia (np. opłaty notarialne).

Podobnie nie będzie to dotyczyło kosztów za nieterminowe spłacanie rat — one nie są kosztami kredytu. Zatem wyłączone są naliczone zasadnie odsetki za opóźnienie, opłaty za monity, koszty procesu sądowego itd.

Dalsze kroki trzeba rozważyć dla trzech przypadków:

1) kredyt spłacony w całości

Oświadczenie spowoduje wsteczną nieodpłatność. Wierzyciel powinien zwrócić nam wszystko ponad spłacony kapitał w wyznaczonym terminie. Poza odsetkami od nieterminowych spłat. Jeżeli tego nie zrobi, ma wobec nas zaległość.

Możemy naliczać mu odsetki ustawowe za opóźnienie. Również prowadzić… czynności windykacyjne. Łącznie z procesem sądowym. Mamy na to 3 lata od momentu wymagalności, czyli terminu, jaki wyznaczyliśmy w piśmie.

2) kredyt w trakcie spłacania – terminowo lub nieterminowo

Po naszym piśmie powinniśmy dokończyć spłacanie rat zgodnie z harmonogramem. Rozsądne wydaje się opisywanie każdej z nich jako “spłata kapitału”. Po zwróceniu pożyczonej kwoty wraz z ewentualnymi kosztami zabezpieczenia przestajemy płacić. Jeżeli w którymś momencie Twoja płatność była opóźniona — musisz pokryć koszty monitów i odsetek.

W ten sposób przerzucamy nieco ryzyko na naszego wierzyciela. To on musi zadecydować czy uruchamianie windykacji przeciwko nam mu się kalkuluje. Można założyć, że większości przypadków to zrobi. Może jednak zatrzymać się na etapie przed sądem.

3) kredyt niespłacony (przeterminowany jako całość)

Nasze pismo może pojawić się zarówno przed jak i po wypowiedzeniu umowy. Zarzut błędu w umowie był słuszny? Wierzyciel powinien ograniczyć roszczenie tylko do kwoty udzielonego kredytu. Może też dochodzić kosztów związanych z windykacją i odsetek za opóźnienie. Złożenie oświadczenia następcy prawnemu, po sprzedaży długu, również powinno zostać uznane.

Praktyczne problemy związane z sankcją kredytu darmowego.

Problemów związanych ze złożeniem tego oświadczenia jest kilka.

Po pierwsze, bank czy firma nie jest zobowiązana odpowiedzieć na nasze pismo.

Niektórzy prawnicy traktują to oświadczenie jak reklamację. Ja nie widzę takiego zastosowania.

-

art. 2 pkt 2) ustawy o rozpatrywaniu reklamacji przez podmioty rynku finansowego i o Rzeczniku Finansowym.

reklamacja – wystąpienie skierowane do podmiotu rynku finansowego przez jego klienta, w którym klient zgłasza zastrzeżenia dotyczące usług świadczonych przez podmiot rynku finansowego;

Przecież nie zgłaszamy żadnych zastrzeżeń. Składamy jednostronne oświadczenie. Możemy więc zawisnąć w próżni. W tym przypadku wszystko zależy od tego, na jakim etapie kredytu wysyłamy nasze pismo. Większy kłopot ma ten, kto nie ma pieniędzy.

Część kredytodawców nam nie odpowie. Albo odpowie negatywnie. Wtedy pozostaje skorzystanie z pomocy Rzecznika Finansowego lub wytoczenie powództwa.

Po drugie, orzeczenia sądów dla dłużników, którzy złożyli takie oświadczenia, wcale nie są jednoznacznie korzystne.

Sąd zbada zasadność. Czy błąd kredytodawcy w ogóle miał miejsce. Jednak może również ocenić, czy błąd w ogóle miał dla nas znaczenie. Ustawa nie jest traktowana dosłownie (literalnie). Chodzi o ochronę konsumenta przed brakami, które wpływają konkretnie na jego sytuację.

Istotne jest również to, że ta sankcja nie jest wykorzystywana zbyt często. Sędziowie wcale nie znają jej dobrze.

Po trzecie może zdarzyć się, że w toku procesu wierzyciel wykorzysta złożone przez nas oświadczenie.

Potraktuje je jako uznanie długu… Możemy tym samym utrudnić sobie obronę. Te powodują czasami lepsze efekty — oddalenie całości długu.

Podsumowanie

Sankcja kredytu darmowego to jedno z narzędzi, którego możesz użyć do dochodzenia swoich praw.

Wydaje się dosyć skomplikowane. Mimo tego, jeżeli braki w Twojej umowie wydają się dość oczywiste — skorzystaj! Być może po jednym piśmie otrzymasz zwrot niemałej kwoty. Jeżeli nie masz tej pewności, skonsultuj swoją sprawę.

Mieliście do czynienia z sankcją kredytu darmowego? Może udało się Wam skutecznie ograniczyć koszty Waszej pożyczki. Albo przeciwnie — próbowaliście, ale zderzyliście się ze ścianą. Będę wdzięczny, jeżeli podzielicie się Waszymi historiami w komentarzach.

MATERIAŁY

Przygotowałem dla Ciebie kalkulator. Pozwoli Ci samodzielnie sprawdzić, czy koszty Twojej pożyczki są w porządku.

Wpisujesz kwotę kredytu oraz koszty z umowy i masz gotowy wynik.

Możesz w nim uwzględnić obniżenie kosztów z tarczy antykryzysowej.